Патент — одна из самых простых систем налогообложения для ИП. Предприниматель вносит фиксированную сумму и в период действия патента освобождается от уплаты налога на доходы физических лиц и НДС. Разбираемся, как работает ПСН и в каких случаях грузоперевозчику подходит такая система налогообложения. Также выясняем, какие ограничения нужно учесть и что будет, если их не соблюдать.

Таблица, которая автоматически посчитает себестоимость кругового рейса. По результатам расчетов станет понятно, выгодно ли брать заказ. Пришлем на почту в течение получаса

Войдите в Cargo.Journal

Доступ к скрытым материалам, комментариям и папке «Избранное» — только для постоянных читателей журнала

Вход

Регистрация

Зарегистрируйтесь в Cargo.Journal

Доступ к скрытым материалам, комментариям и папке «Избранное» — только для постоянных читателей журнала

Вход

Регистрация

Восстановление пароля

17522

17522

0

0

0

0

Патентная система налогообложения для грузоперевозчиков

Сколько стоит патент, как его оформить и когда ИП это выгодно

Когда можно применять ПСН

Патентная система налогообложения (ПСН) доступна для грузоперевозчиков, которые выполняют ряд обязательных условий:

- Годовая выручка ИП — до 60 миллионов рублей за предшествующий календарный год или с начала текущего.

- Штат сотрудников — до 15 человек. Считаются работники, оформленные как по трудовому договору, так и по договору подряда. В расчет не принимаются самозанятые, с которыми работает ИП (например, бухгалтер на аутсорсинге).

- Грузовой автопарк — не больше 20 машин. Учитываются все грузовые машины, которые находятся у ИП в собственности, аренде или лизинге, — тягачи, малотоннажные и среднетоннажные грузовики и прочие. Состояние автомобилей не играет роли, сломанные тоже считаются, даже если их временно не эксплуатируют. А вот полуприцепы не учитываются, как и личный автомобиль предпринимателя.

Если ИП превышает хотя бы один из вышеперечисленных показателей, он не может применять патентную систему налогообложения (ч. 6 ст. 346.43 НК РФ).

На какой срок можно купить патент

Патент можно оформить на срок от одного до 12 месяцев, но только в пределах календарного года. Патент может действовать с любого числа месяца, которое предприниматель указал в заявлении о переходе на ПСН. От срока, на который покупается патент, зависит способ его оплаты — одним или двумя платежами.

Как оплачивается патент:

- Одним платежом. Если патент оформлен на срок до 6 месяцев, нужно уплатить всю сумму налога не позднее даты окончания действия патента. Например, вы купили патент на четыре месяца — с 1 мая по 31 августа — за 20 000 ₽. Эту сумму нужно провести одним платежом не позднее 31 августа.

- Двумя платежами. Если патент оформлен на срок от 6 до 12 месяцев, нужно уплатить одну треть от суммы налога в течение 90 календарных дней с даты начала действия патента. Оставшиеся две трети суммы нужно уплатить не позднее даты окончания действия патента. Например, вы купили патент на восемь месяцев — с 1 января по 31 августа — за 60 000 ₽. Треть этой суммы в размере 20 000 ₽ нужно уплатить до 1 апреля, оставшиеся 40 000 ₽ — не позднее 31 августа.

- Если вы взяли патент на год, то оплатить его полностью необходимо до 28 декабря.

Сколько стоит патент и как его рассчитать

Особенность ПСН в том, что налог начисляется не от суммы реальных доходов, а от фиксированной, установленной государством суммы. То есть стоимость патента рассчитывается исходя из потенциально возможного годового дохода, который грузоперевозчик может получить с каждого транспортного средства. В реальности же ИП может заработать больше или меньше. Размер потенциального дохода устанавливают местные власти. Это значит, что в каждом регионе стоимость патента на грузоперевозки будет разной — она может различаться даже в разных городах одного и того же региона.

Чем больше машин в автопарке и чем дольше действует патент, тем он дороже.

Посмотреть налоговую ставку по патенту и размер потенциального дохода в своем регионе можно на сайте ФНС.

Как посчитать стоимость патента:

-

Чтобы рассчитать стоимость патента на год, нужно умножить размер потенциально возможного дохода в своем регионе на ставку налога (6%).

- Если патент покупается на другой срок, нужно разделить стоимость годового патента на 365 (366) дней и умножить результат на количество дней, которое соответствует длительности патента.

- Затем нужно умножить полученную сумму на количество машин.

Важно! Регионы имеют право устанавливать коэффициент-дефлятор, который увеличивает сумму налога. В 2025 году он составил 1,144.

Посчитаем, во сколько обойдется патент в Санкт-Петербурге для грузоперевозчика с тремя машинами в автопарке, который хочет оформить патент на полгода.

Патент = налоговая база × ставка налога ÷ 365 (366) дней × количество дней срока, на который выдан патент × количество машин

Налоговая база (потенциальный годовой доход ИП с одной машины) — 900 000 ₽.

- Ставка — 6% (0,06 для расчета).

- Количество дней в 2025 году — 365.

- Срок патента: с 1 апреля по 30 сентября 2025 года — 183 дня.

- Количество грузовых машин — 3.

- Коэффициент-дефлятор — 1,144

Расчет: 900 000 × 0,06 ÷ 365 × 183 × 3 × 1,144 = 92 918. В итоге патент обойдется грузоперевозчику в 92 918 ₽.

Чтобы узнать стоимость патента на грузоперевозки в своем регионе и не проводить расчеты самостоятельно, можно воспользоваться калькулятором на сайте налоговой.

Что нужно учесть при расчете патента:

- Патентная система налогообложения применяется только к тем автомобилям, которые перечислены в патенте.

- В отдельных регионах могут быть свои ограничения по количеству машин, на которые можно оформить патент. Например, в Уфе и Ярославле лимит — десять грузовых машин, в Омске — восемь. Проверить ограничения для своего региона можно на сайте Федеральной налоговой службы.

- В некоторых регионах на стоимость патента влияет грузоподъемность автомобиля — это разница между его разрешенной максимальной массой и массой в снаряженном состоянии (без нагрузки). Эти данные можно посмотреть в ПТС или СТС автомобиля. Например, максимальная масса тягача по ПТС — 19 000 кг, снаряженная масса — 8360 кг. Грузоподъемность — 10 640 кг (19 000 – 8360), или 10,6 тонны.

Например, патент на год для владельца тягача грузоподъемностью 10,6 тонны в Москве составит 216 000 ₽, в Челябинске — 6360 ₽.

Как уменьшить стоимость патента

Платежи ИП делятся на две большие группы — налоги и взносы. Их сумма и порядок уплаты зависят от системы налогообложения. Патент освобождает предпринимателя от уплаты налога на доходы физических лиц, налога на имущество физических лиц (за исключением недвижимого имущества) и НДС (за исключением редких случаев). Но это не значит, что не придется уплачивать другие налоги и взносы.

Какие обязательные платежи есть у ИП на ПСН:

-

Транспортный налог — его нужно ежегодно платить за каждую машину, находящуюся в собственности предпринимателя (по уведомлению от налоговой в срок до 1 декабря).

- Фиксированные страховые взносы на обязательное медицинское и пенсионное страхование — ИП обязан платить их каждый год. Платеж на 2024 год установлен в размере 53 658 ₽.

- Дополнительные пенсионные взносы ИП на патенте — 1% с потенциальных доходов, превышающих 300 000 ₽. Например, годовой потенциальный доход у ИП в Санкт-Петербурге с одной машиной равен 900 000 ₽. Это больше, чем 300 000 ₽, на 600 000 ₽. Потребуется уплатить взнос в размере 1% с превышения (6000 ₽).

- Если есть наемные сотрудники, каждый месяц нужно вносить страховые взносы за них. ИП платит 30% от зарплаты сотрудников: сюда входят отчисления на обязательное пенсионное и медицинское страхование, а также на страхование на случай временной нетрудоспособности и в связи с материнством.

Также за штатных сотрудников нужно вносить взносы на страхование от несчастных случаев. Размер взносов зависит от класса профессионального риска, он определяется по основному коду ОКВЭД. Например, ОКВЭД 49.41 «Деятельность автомобильного грузового транспорта» относится к шестому классу профессионального риска с тарифом взноса на травматизм — 0,7% от зарплаты.

Стоимость патента можно уменьшить на сумму уплаченных страховых взносов. ИП без сотрудников может снизить стоимость патента до нуля, с сотрудниками — не более чем на 50%. Чтобы получить вычет, нужно представить в налоговую инспекцию уведомление в письменном виде или переслать в электронной форме, подписав усиленной квалифицированной электронной подписью. Если к этому моменту патент уже будет оплачен, деньги разрешено зачесть или вернуть.

Где и как оформляется патент

Патент можно оформить в налоговой по месту регистрации ИП или по месту ведения деятельности. Например, грузоперевозчик зарегистрировал ИП в Москве, но фактически работает в Рязани — здесь у него офис и автобаза, проводится ремонт автотранспорта, открыт расчетный счет в банке, оформляются договоры с водителями. В этом случае лучше оформить патент на грузоперевозки в ИФНС Рязани.

Чтобы перейти на ПСН, нужно подать в налоговую заявление по форме 26.5-1. Сделать это можно лично, по почте заказным письмом с описью вложения или онлайн — через систему электронного документооборота (ЭДО) или личный кабинет на сайте налоговой, если у предпринимателя есть усиленная квалифицированная электронная подпись.

ИП сам выбирает срок перехода на ПСН, это нужно указать в заявлении. Подать заявление нужно не позднее чем за 10 рабочих дней до начала применения патента. Если в заявлении есть ошибки, то ФНС пришлет уведомление об отказе. Самые частые ошибки встречаются в кодах или описании вида деятельности. Также ИП забывают заполнить обязательные поля, неверно указывают срок действия патента (выходит за пределы календарного года) или грузоподъемность транспортных средств. Если всё заполнили правильно, ИП переведут на ПСН в течение пяти дней.

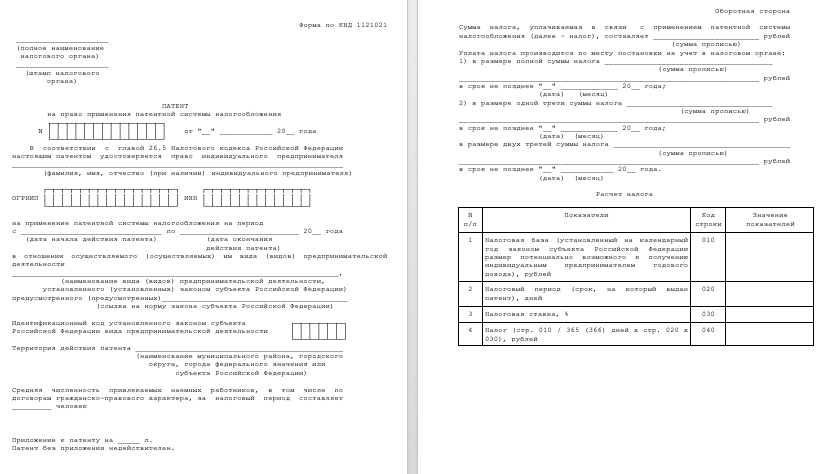

После оформления патента предприниматель получает документ, который выдается по единой форме. Его не нужно никуда отправлять, налоговый орган ставит ИП на учет на основании заявления на получение патента.

Как ИП на патенте оформлять документы на перевозку грузов

По закону, ИП на ПСН должен вести свою деятельность в том регионе, где оформил патент. Однако это не значит, что придется возить грузы только по своему региону. Грузоперевозчик на патенте может ездить в рейсы по всей России и работать с грузоотправителями из других городов. Просто нужно правильно оформить документы, которые нужны для перевозок.

Как ИП на патенте нужно оформлять документы на грузоперевозки:

-

Главное: в договоре с грузоотправителем местом заключения договора нужно указать город, в котором ИП оформил патент.

Например, ИП купил патент на грузоперевозки в Саратове. Он заключает договоры с разными заказчиками: по первому договору — на перевозку груза из Саратова в Санкт-Петербург, по второму договору — на перевозку груза из Санкт-Петербурга в Калугу, по третьему договору — на перевозку груза из Нижнего Новгорода в Пермь. Нужно везде указать местом заключения договора Саратов, и покупать дополнительные патенты в других регионах не придется.

- В транспортной накладной нет графы, в которой нужно указать место заключения договора. Если грузоперевозчик забирает груз в другом регионе, то грузоотправителю достаточно отправить ему в электронном видеу заявку на перевозку груза, которая прилагается к транспортной накладной, и в ней нужно указать, что заявка составлена в регионе грузоперевозчика.

- Путевой лист грузоперевозчик оформляет как обычно.

Как совмещать патент с другими системами налогообложения

ИП может совмещать ПСН с другими системами налогообложения — общей или упрощенной. Патент и «упрощенка» — это специальные налоговые режимы, у них есть лимиты по доходам и численности сотрудников, но цифры различаются. Совмещение помогает оптимизировать налоговую нагрузку. Например, часть транспорта из автопарка грузоперевозчика можно вписать в патент, а к доходам, полученным от других машин, применять «упрощенку».

Можно заниматься разными видами деятельности: перевозкой грузов — на патенте, а пассажирскими перевозками — на УСН. Или заключать договоры на грузоперевозки в разных регионах: в одном работать по патенту, а в другом — на УСН или ОСНО.

Например, если грузоперевозчик ведет деятельность в Москве и Московской области, то в Москве он может применять УСН, а в Московской области — ПСН: оформить тут патент на несколько машин из своего автопарка.

Если ИП совмещает патент с «упрощенкой», то в этом случае доходы от двух спецрежимов придется суммировать. Если общий результат превысит лимит в 60 млн — право применения патента теряется, и ИП автоматически переведется на УСН (ст. 346.45 НК РФ). С 2025 года доходы суммируются и при отсутствии совместного использования УСН и ПСН.

Нужно учесть, что с 2025 года для получения патента учитывает и доход за прошлый календарный год, который не должен превышать 60 млн.

Например, ИП Иванов совмещает УСН и ПСН. Патент получен на четыре месяца: с 1 мая по 31 августа 2025 года. На 1 июля доходы ИП с начала года составили 50 млн ₽ по УСН и 11,5 млн ₽ по ПСН — всего 61,5 млн ₽. В этом случае ИП лишается права на применение ПСН с 1 апреля и должен применять УСН (Письмо Минфина от 17.12.2019 г. №03-11-11/98730).

Если ИП совмещает патент с ОСНО, то сумма доходов по общей системе налогообложения не повлияет на лимиты доходов патентной деятельности.

Что касается численности сотрудников, то при оценке лимита ПСН (15 человек) учитываются сотрудники только по тем видам деятельности, в отношении которых применяется патент. Сотрудники, относящиеся к деятельности на УСН, не считаются.

Зачем нужен УСН при патенте:

-

Если грузоперевозчик превысит лимиты патента, его переведут на упрощенку, а не на общую систему налогообложения — это может быть выгоднее для бизнеса.

- В рамках УСН можно заниматься другими видами деятельности, на которые патент не распространяется, — например, ИП может не только заниматься перевозкой грузов, но и сдавать в аренду технику из своего автопарка.

Когда ПСН выгоден

Чтобы понять, какой налоговый режим выгоднее, нужно сравнить свои доходы с потенциальными и посчитать, во сколько обойдется патент. Иногда на ПСН получается сэкономить сотни тысяч рублей.

Возьмем для примера грузоперевозчика из Санкт-Петербурга с одной машиной без сотрудников. Допустим, его выручка составляет 12 млн ₽ в год.

— УСН «Доходы». Для расчета налога фактические доходы ИП за год умножаются на ставку 6% (12 000 000 × 0,06), получается 720 000 ₽. Плюс ИП нужно заплатить фиксированные взносы «за себя» — 53 658 ₽, а также взнос 1% от превышения 300 000 ₽ (от суммы 11 700 000 ₽) — 117 000 ₽. На эти взносы можно уменьшить сумму налога: 720 000 ₽ – 53 658 ₽ – 117 000 ₽. Итого ИП заплатит налог в размере 549 342 ₽

— УСН «Доходы минус расходы». Для расчета налога разница между фактическими доходами (12 млн ₽) и расходами (допустим, 9 млн ₽) умножается на ставку 15% (3 000 000 ₽ × 0,15), получается 450 000 ₽. Вычитаем взносы: 450 000 ₽ – 53 658 ₽. Итого ИП заплатит налог в размере 396 342 ₽.

— ПСН. Для расчета патента потенциальный доход в размере 900 000 ₽ с одной машины в Санкт-Петербурге умножается на ставку 6% и коэффициент-дефлятор (900 000 × 0,06 × 1,144), получается 61 776 ₽. Вычитаем взносы: 61 766 ₽ – 53 658 ₽ (за себя) – 6 000 ₽ (1% с потенциального дохода, превышающего 300 000 ₽). После оформления вычета налог по патенту полностью покрывается страховыми взносами.

На что можно ориентироваться при выборе между ПСН и УСН:

-

Патент поможет значительно сэкономить, если фактический доход грузоперевозчика постоянно превышает потенциально возможный.

- Если фактический доход становится ниже потенциально возможного, выгоднее работать по упрощенке. При небольшой разнице между доходами и расходами вариант УСН «Доходы минус расходы» будет выгоднее УСН «Доходы».

Какие отчеты должен сдавать ИП на патенте

ИП на патенте не платит налог с доходов, поэтому декларацию не сдает — как и декларацию по НДС. Если есть сотрудники, придется предоставлять отчетность за них.

Бухгалтерскую отчетность ИП на патенте не сдает, достаточно вести книгу учета доходов (КУД) — записывать в нее все денежные поступления. Эту книгу не нужно заверять в налоговой, но она должна быть на случай, если ФНС захочет проверить фактический размер доходов предпринимателя.

Книга учета доходов нужна по двум причинам:

-

По ней налоговики могут проверить, превысил предприниматель лимит по доходам или нет.

-

При утере права на патент показатели доходов из книги используют для перерасчета налогов по другой системе налогообложения.

Штрафы для ИП на патенте

Если вовремя не оплатить патент, его на аннулируют. Но налоговая начислит пени в размере 1/300 ключевой ставки ЦБ за каждый день просрочки (подп. 1 п. 4 ст. 75 НК РФ) и выпишет штраф — 20% от неуплаченной суммы (п. 1 ст. 122 НК РФ).

Также ФНС может выписать штраф, если предприниматель превысил лимиты применения патента и не оповестил об этом налоговую. Сделать это нужно в течение 10 дней с момента превышения лимита.

Например, налоговый инспектор обнаружил, что годовая выручка ИП превысила 60 млн. В этом случае ИП переведут на общую систему налогообложения или на «упрощенку» (если совмещал патент с УСН), пересчитают налоги и потребуют их заплатить. В следующем году ИП также не сможет оформить патент.

Если ИП оформил патент, который действует на пять грузовых автомобилей, а потом купил или взял в аренду еще машину, придется оформить новый патент. Подать заявление нужно за 10 дней до того, как грузоперевозчик начнет пользоваться шестым автомобилем, иначе грозит штраф. А вот если ИП продаст один автомобиль, то перерасчета стоимости патента не будет. Также надо учитывать, что доходы от продажи машины не подпадают под патент и облагаются налогами.

Также ИП на патенте грозит штраф в размере от 10 000 рублей до 30 000 рублей, если по требованию налоговой он не предоставит заполненную книгу учета доходов (ст. 120 НК РФ).

Важно помнить, что патентная система налогообложения применяется только к тем автомобилям, которые перечислены в патенте. Если доход получен от перевозок на других транспортных средствах, то налог надо рассчитать по той системе налогообложения, которую ИП совмещает с патентом. Например, УСН или ОСНО.

Что в итоге — плюсы и минусы ПСН

Плюсы ПСН

-

Простая отчетность: не нужно сдавать налоговую декларацию и вести бухгалтерский учет. Достаточно заполнять книгу учета доходов.

- Можно сэкономить на налогах: не нужно платить НДС, НДФЛ и налог на имущество.

- Можно уменьшить стоимость патента на размер уплаченных страховых взносов.

- Можно совмещать с другими системам налогообложения — УСН или ОСНО.

- Оформить патент можно на любое количество дней в пределах календарного года (минимум на один месяц): можно «протестировать», подходит такая система налогообложения для грузоперевозок или нет.

- Если приобрести сразу несколько патентов, можно заниматься разными видами деятельности или одним, но в разных регионах.

Минусы ПСН

-

Размер фактического дохода грузоперевозчика может оказаться меньше потенциального, по которому исчисляется патент. В этом случае стоимость патента не пересчитают.

- Чтобы не потерять право на патент, грузоперевозчику придется самому следить за лимитами по доходам, сотрудникам и количеству грузовых машин в автопарке. Эти показатели надо контролировать с даты начала действия патента, а в случае превышения лимитов нужно успеть вовремя отправить уведомление в налоговую.

- Есть ограничения по сотрудникам — не более 15 человек. Это значит, что, если в парке перевозчика 20 машин, он не сможет нанять в штат больше 15 водителей.

17522

17522

0

0

0

0